8 mẫu hình nến Nhật hiệu quả nhất và có lợi nhuận cao

Mẫu hình nến Nhật là gì? Vì sao chúng quan trọng? Hiểu được mẫu hình nến Nhật giúp bạn giải quyết điều gì? Mẫu hình nến Nhật nào mang lại hiệu quả và lợi nhuận cao cho nhà đầu tư? Cách nhận ra và phân tích mẫu hình nến Nhật? Các thành phần của một mẫu hình nến Nhật? Cách áp dụng chúng trong thực tế giao dịch. Tất cả những câu hỏi này sẽ được trả lời trong bài viết này.

Không thể bỏ qua nếu bạn là tín đồ đầu tư tài chính:

Một nhà giao dịch trên thị trường tài chính bị chi phối chủ yếu bởi hai cảm xúc: sợ hãi và tham lam. Nhiều thế kỷ trước, các nhà nhà buôn gạo Nhật Bản đã phát triển phương pháp giao dịch theo mô hình nến để mô tả bằng hình ảnh cảm xúc của nhà đầu tư. Nó đã hoạt động thành công trong hàng trăm năm, và vẫn hoạt động tốt ngày nay.

Phân tích mẫu hình nến Nhật có thể giúp bạn đưa ra quyết định giao dịch tốt hơn khi xét về tâm lý nhà đầu tư trên thị trường. Các thương nhân buôn gạo Nhật Bản không chỉ trở nên giàu có bằng cách sử dụng chân nến, họ đã tạo ra sự giàu có huyền thoại trong kinh doanh một mặt hàng cơ bản.

Phương pháp này hoạt động đối với bất kỳ công cụ giao dịch nào miễn là những cảm xúc cơ bản của con người về sự sợ hãi và tham lam có liên quan – bao gồm khá nhiều thị trường (Forex, chứng khoán, coin, vàng, dầu thô…).

Phân tích mô hình nến giúp bạn chuẩn bị sẵn sàng cho những động thái biến động giá lớn dựa trên kết quả lịch sử của các tín hiệu và mẫu hình cụ thể.

Mô hình nến Nhật chỉ đơn giản là một đồ thị hình nến mô tả tâm lý nhà đầu tư. Các thương nhân Nhật Bản đã chỉ ra cho chúng ta không những lợi ích của việc biết tín hiệu trông như thế nào, mà họ còn mô tả tâm lý của nhà đầu tư đằng sau mỗi tín hiệu.

Có 50-60 tín hiệu để tìm hiểu, nhưng 8 tín hiệu nến thành công nhất sẽ được thảo luận trong bài viết này. Điều tốt nhất về phân tích candlesticks là chúng giúp nhà đầu tư xác định xu hướng đang sắp diễn ra và nhận biết các điểm đảo chiều.

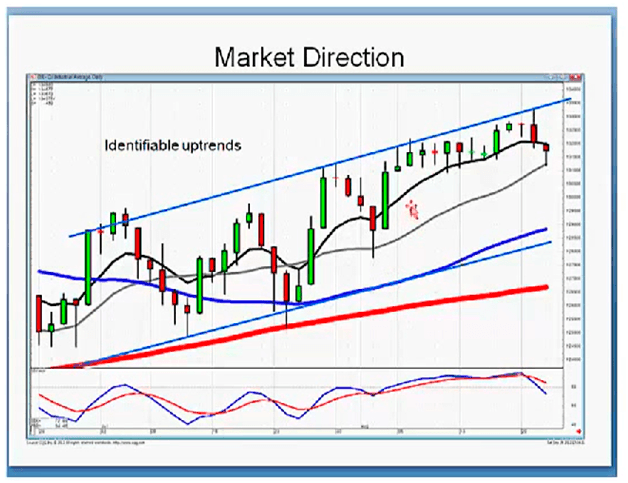

Nhưng trước tiên, để tìm hiểu về các mẫu hình nến Nhật, bạn cần một vài chỉ số. Đây là những gì chúng ta cần biết:

– Đường đỏ: Đường trung bình giản đơn 200 ngày (SMA200)

– Đường xanh lam: Đường trung bình giản đơn 50 ngày (SMA50)

– Đường màu xám: Đường trung bình giản đơn 20 ngày (SMA20)

Những chỉ số này rất quan trọng vì mọi nhà đầu tư (nhất là các quỹ đầu tư lớn) trên thế giới đều sử dụng các chỉ số này để giúp họ đưa ra quyết định khi giao dịch danh mục đầu tư của họ.

Chỉ số quan trọng nhất là T-Line, là đường trung bình động theo hàm mũ 8 ngày (EMA8). T-Line có một số quy tắc rất đơn giản:

– Bạn thấy một tín hiệu MUA nếu nến ở phía TRÊN T-Line, bạn đang ở trong UPTREND

– Bạn nhìn thấy một tín hiệu BÁN nếu nến ở phía DƯỚI T-Line, bạn đang ở trong DOWNTREND

Stochastics được sử dụng để chỉ ra tình trạng mua quá mức (quá mua) và bán quá mức (quá bán).

Bạn nhìn thấy tín hiệu MUA vào nếu nến trong tình trạng bán quá mức, có khả năng là bạn sẽ đi vào một xu hướng tăng.

Ngược lại, bạn nhìn thấy một tín hiệu BÁN nếu nến trong tình trạng mua quá mức, bạn có thể tiến vào một xu hướng giảm.

Các thiết lập mà tôi sử dụng cho Stochastics là 12,3,3. Những thiết lập này đã làm việc tốt nhất cho những lần giao dịch của tôi trong phần lớn thời gian.

Tóm lại, nếu bạn vẽ các đường trung bình giản đơn SMA200, SMA50 và SMA20 ngày, cùng với đường trung bình động theo hàm mũ EMA 8 ngày, và Stochastics đặt ở 12, 3, 3 – thì hệ thống của bạn giao dịch tốt.

Hãy xem hệ thống giao dịch này hoạt động như thế nào với các mẫu nến:

Trong biểu đồ với khung thời gian ngày này, Stochastics đang ở trong trạng thái mua quá mức với nến trên đường T-Line. Một khi chúng chuyển sang màu đỏ và phá vỡ T-Line, một xu hướng giảm được thiết lập cho đến khi một mẫu Morningstar (sao mai) ở phía dưới kích hoạt một sự đảo chiều tăng điểm.

Phần còn lại của bài viết này sẽ được dành cho các tín hiệu nến Nhật có hiệu quả tăng trưởng hàng đầu.

Nếu bạn biết chúng và có thể xác định chúng, bạn sẽ có biện pháp xử lý giao dịch tốt hơn để xác định tâm lý nhà đầu tư và các điểm đảo chiều. 8 tín hiệu nến Nhật này là mạnh mẽ nhất trên thế giới

1. Người bạn thân

2. Combo Trái / Phải

3. Một tập hợp nến Doji

4. Gap Ups

5. Kicker Signal

6. Bullish Flutter Kicker

7. Xu hướng ổn định Eddie

8. Độ lớn của tín hiệu

Bây giờ chúng tôi sẽ đi vào từng mẫu hình nến một

1. Mẫu hình nến Nhật “Người bạn thân”

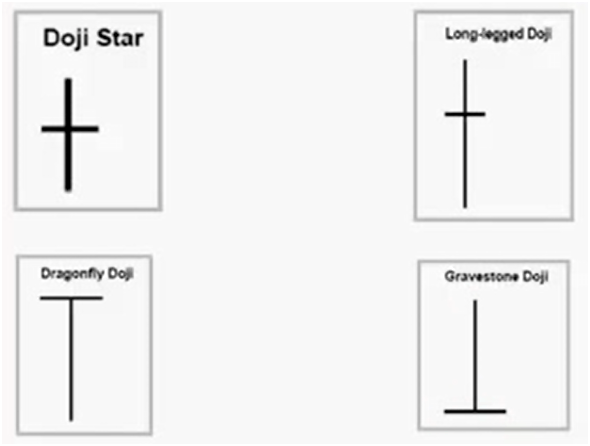

Doji xảy ra bất cứ khi nào thị trường mở và đóng cửa ở cùng mức trong một khung thời gian cụ thể.

– Doji Star: Biến động giá nhỏ.

– Doji chân dài: Nếu chuyển động giá trong phiên là rất lớn, nhưng giá đóng cửa đúng nơi giá mở cửa.

– Doji chuồn chuồn: Giá mở và đóng ở đầu thanh.

– Gravestone Doji: Giá mở và đóng ở cuối thanh. Nó được đặt tên theo binh lính Nhật Bản rút lui về trại sau trận chiến.

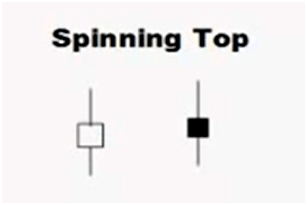

Một biến thể của Doji là Spinning Top. Spinning Tops được đặc trưng bởi thân nến ngắn với bấc ngắn, tương tự như đồ chơi của trẻ em.

Đỉnh quay báo hiệu sự do dự giữa các nhà đầu cơ giá và các nhà đầu cơ trên thị trường. Khi bạn nhìn thấy một đầu quay hoặc Doji ở trên cùng của cây nến, bạn nên xem xét chốt lợi nhuận.

Nếu bạn thấy chúng ở dưới cùng, có khả năng tiếp theo sẽ là một xu hướng tăng.

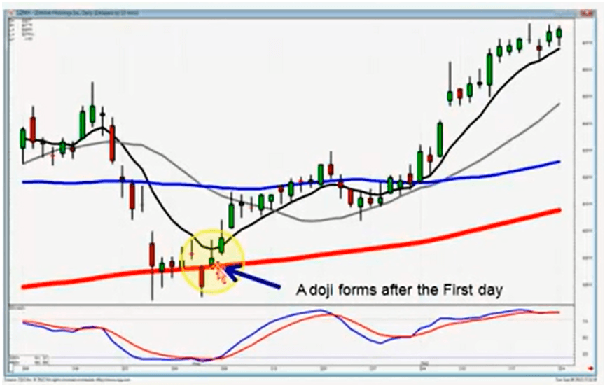

Một Doji trong một khu vực bán quá mức, theo sau là một khoảng gap, cung cấp cho bạn một xác suất rất mạnh mẽ thị trường sắp bước vào một xu hướng tăng mạnh.

Vẻ đẹp của chân nến một lần nữa thể hiện tâm lý nhà đầu tư. Khi bạn đang ở dưới đáy của thị trường trong khu vực bán quá mức, được chỉ ra bởi stochastics, và một Doji xuất hiện, nó báo hiệu sự do dự trong cảm xúc của bên mua và bên bán.

Nếu nó được theo sau bởi một khoảng gap mạnh mẽ, đóng trên T-Line, sau đó là một xu hướng tăng mạnh đang được xây dựng.

Một dự báo trước cho chiến lược này là khi các candlesticks bắt đầu di chuyển lên trên T-Line, nó có xu hướng quay trở lại T-Line để test, vì vậy bạn có thể chuẩn bị gia nhập vào thị trường để tìm kiếm lợi nhuận trong giai đoạn này.

Tóm lại, đây là tiêu chí tối ưu cho kịch bản “Người bạn thân”:

– Tìm các tín hiệu

– Stochastics vượt lên từ khu vực quá bán

– Gap-up từ tín hiệu Doji. (Đường Gap càng lớn thì xu hướng tăng càng mạnh)

– Thanh nến đóng cửa trên T-Line

Lưu ý: Ở cuối bài viết này, hãy nhấp vào video YouTube của chủ đề này để biết thêm nhiều ví dụ về tín hiệu tăng trưởng “Người bạn thân” mà tác giả đang sử dụng.

2. Mẫu hình nến “Combo Trái/Phải”

Combo Trái / phải bao gồm một Doji theo sau đó là một tín hiệu engulfing bullish. Tín hiệu nhấn chìm hoàn toàn thân nến trước đó.

Do thân Doji nhỏ, nó thể hiện một khoảnh khắc do dự cho một động thái tăng giá rõ ràng.

Combo Trái / Phải giống như một võ sĩ quyền Anh dựng lên một chiếc jab nhỏ bên trái với cú đấm bên phải.

Trong ví dụ trên, chúng ta có một Doji nhỏ, tiếp theo là tín hiệu engulfing bullish và một sự di chuyển mạnh mẽ trong stochastics. Lưu ý có một loạt các Dojis trong biểu đồ này. Nếu một Doji báo hiệu do dự thì một loạt Dojis cho thấy sự do dự lớn hơn.

Nếu bạn thấy một tín hiệu mua mạnh, tiếp theo là một loạt các Dojis và thanh nến tiếp theo khoảng cách đáng kể, một động thái tăng mạnh đang diễn ra, và bạn nên mua vào.

3. Mẫu hình tập hợp nến Doji

Hãy nhớ rằng một Doji đại diện cho sự do dự. Nếu bạn thấy một loạt Doji thì chúng sẽ đại diện cho sự do dự lớn hơn. Khi bạn nhìn thấy một tập hợp các thiết lập Dojis, và stochastics bắt đầu di chuyển lên từ phía vùng quá bán, một thanh nến với chân nến đóng trên T-Line báo hiệu một tín hiệu tích cực vào ngày hôm sau và bạn nên chuẩn bị mua.

Ghi nhớ, bạn vẫn cần phải làm công việc thẩm định của bạn. Đảm bảo kiểm tra thông tin thị trường vào trước ngày hôm sau và đảm bảo không có bất kỳ tin tức kinh tế hoặc địa chính trị nào có thể tác động bất lợi đến quyết định mua của bạn.

Nhưng nếu thông tin cơ bản đang di chuyển theo cùng hướng với xu hướng của bạn, đó là tín hiệu để tiến hành mua mạnh.

4. Mẫu hình nến Nhật “Gap-Ups”

Bất kỳ tín hiệu nào theo sau bởi khoảng gap tăng là tín hiệu mua.

Trong trường hợp này, chúng ta có tín hiệu búa, theo sau là một khoảng gap tăng giá.

Khi các cây nến đóng trên đường T-Line cùng với một động thái tăng tương ứng trong stochastics, nó báo hiệu một xu hướng mua mạnh.

Khi chúng ta thấy một khoảng gap trong tình trạng bán quá mức, nó chỉ nói với bạn rằng hầu hết mọi người hoảng sợ khi thị trường ở dưới đáy.

Làm thế nào bạn có thể biết nếu thị trường là ở đáy dưới cùng của nó? Với các mẫu hình nến, khi bạn nhìn thấy khoảng gap trong tình trạng bán quá mức, bạn nên bắt đầu tìm kiếm các dấu hiệu đảo chiều.

Nó có thể là một Doji, một loạt các Dojis hoặc một sự đảo ngược khoảng cách.

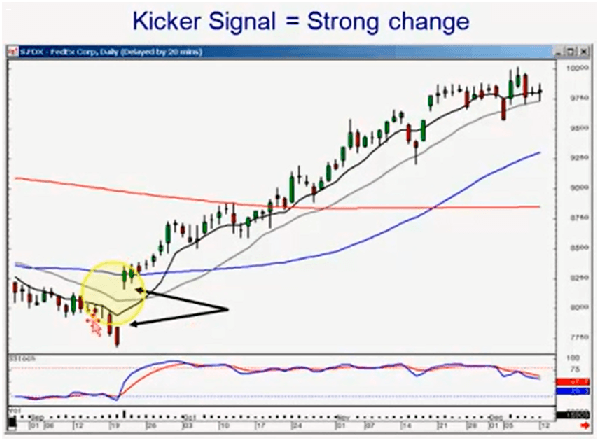

5. Tín hiệu “Kicker Bullish”

Tín hiệu mua mạnh nhất là tín hiệu Kicker Bullish. Đây là khi thị trường đang trong xu hướng giảm, và thanh nến sau mở ra trong khoảng cách cao hơn mức cao của ngày hôm trước. Mô hình này cho thấy tâm lý nhà đầu tư đã bị đá theo một cách khác.

Trong ví dụ này, có khoảng gap đáng kể so với xu hướng giảm của ngày hôm trước. Khoảng cách này cao hơn T-Line và có một bước tiến mạnh mẽ trong stochastics. Điều này cho thấy sự thay đổi rất mạnh mẽ trong tâm lý nhà đầu tư.

Một số nhà giao dịch ngại mua sau một khoảng gap đáng kể. Họ sợ rằng họ đang mua ở mức cao. Hãy nhớ rằng, nếu stochastics đang tăng và candlestick nằm trên T-Line, thì xu hướng tăng có khả năng sẽ tiếp tục.

Ghi nhớ rằng các ngọn nến tiếp tục trôi về phía bắc của T-Line, càng có nhiều khả năng chúng sẽ quay lại và quay lại test T-Line.

Tín hiệu Bullish kicker không đòi hỏi một khoảng gap lên miễn là nó là một động thái đáng kể theo hướng ngược lại của một xu hướng giảm, và nó đang di chuyển trên T-Line với hỗ trợ của stochastics. Như một quy tắc chung, tín hiệu Kicker Bullish càng lớn thì động lực tăng càng lớn.

6. Mẫu hình “Kicker Bullish rúng động”

Một Kicker Bullish rúng động xảy ra khi thị trường có một ngày xuống theo sau là một khoảng cách thiếu quyết đoán. Nếu bạn nhìn thấy một Doji gapping-up so với những ngày mở cửa trước đó, đó là một tín hiệu cho thấy thị trường đang cho thấy một sức mạnh tương đối.

Nếu thị trường tăng vào ngày hôm sau so với những ngày trước đó và bắt đầu di chuyển trên đường T-Line, đó là tín hiệu cho thấy tâm lý nhà đầu tư đang đẩy thị trường vào một xu hướng tăng.

Nếu bạn loại bỏ Doji khỏi bức ảnh, bạn sẽ có một tín hiệu Kicker Bullish với một khoảng gap mạnh mẽ.

7. Mẫu hình nến “Xu hướng ổn định Eddie”

Khi bạn nhìn thấy một khoảng gap hướng lên qua một kháng cự, trong ví dụ này là đường trung bình động 200 ngày, nó báo hiệu sự khởi đầu của một xu hướng “Ổn Định-Eddie”, và đó là thời điểm tuyệt vời để mua.

Các chân nến sẽ đi trên T-Line trong một khoảng thời gian dài báo hiệu nhiều cơ hội để cho phép lợi nhuận đi xa.

Bạn có thể nghỉ ngơi mỗi đêm khi biết rằng thị trường sẽ tiếp tục tăng cho đến khi bạn nhìn thấy giá di chuyển lại gần đường T-Line. Một lần nữa, các chân nến tiếp tục trôi dạt trên T-Line, có nhiều khả năng chúng quay trở lại T-Line. Khi Candlesticks bắt đầu băng qua phía dưới T-Line là khi bạn cần bắt đầu suy nghĩ về việc điều chỉnh chiến lược đầu tư.

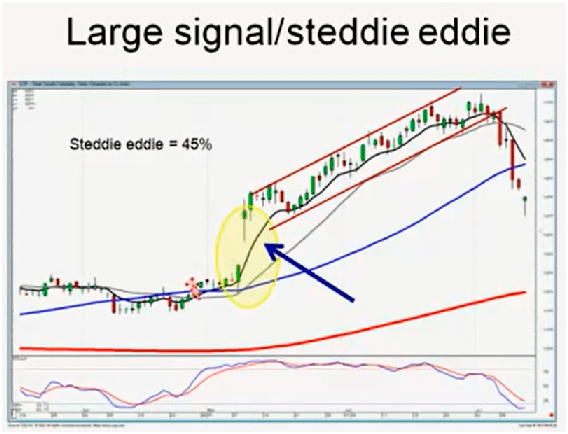

8. Mẫu nến “Tín hiệu lớn” (steddie eddie)

Tín hiệu lớn (steddie eddie), đặc biệt là sau một Doji, là một bằng chứng thuyết phục cho sự thay đổi trong tâm lý nhà đầu tư.

Trong ví dụ này, nến hình thành đáy tròn và bứt phá lên trên ngưỡng kháng cự trung bình động 50 ngày, tiếp theo là khoảng gap rất lớn trên đường T-Line.

Khi một khoảng gap như thế này xảy ra, thị trường nhiều khả năng tạo thành một mô hình “Steady-Eddie” 45 độ, nơi mà thị trường tăng lên trên T-Line.

Bất cứ khi nào bạn nhìn thấy một khoảng gap lớn trong các mẫu hình nến như được hiển thị ở trên, đó là một dấu hiệu của một động thái mạnh mẽ. Nếu bạn có thể xác định được nó, thu nhập của bạn sẽ nhân lên.

Tóm lược

Các mẫu nến là một thước đo lịch sử tâm lý của nhà đầu tư. Mô hình nến đã được phát triển từ nhiều thế kỷ trước bởi các thương gia Nhật Bản và chúng vẫn làm việc cực kỳ hiệu quả cho đến ngày nay.

Nếu bạn nghiên cứu 8 mẫu hình nến tăng giá này và có thể xác định chúng, bạn sẽ luôn ở trong tư thế sẵn sàng chuẩn bị hành động một khi tâm lý nhà đầu tư có sự thay đổi. Bạn sẽ ở một vị thế tốt hơn để tham gia vào một xu hướng tăng, thiết lập điểm dừng / lỗ và đưa lợi nhuận của bạn lên mức cao hơn.

Các công cụ được trình bày trong bài viết này tương đối đơn giản và dễ hiểu:

– T-Line = 8 trung bình động theo hàm mũ (EMA8)

– 20, 50 và 200 ngày trung bình di chuyển đơn giản (SMA)

– Stochastic Oscillator (cài đặt là 12,3,3)

Tuân thủ quy tắc trong bài học này bạn sẽ giao dịch chắc chắn hơn. Bạn sẽ có cách thức xử lý giao dịch tốt hơn và hiểu rõ hơn về tâm lý nhà đầu tư và sẽ biết khi nào để mở hoặc thoát khỏi một vị thế giao dịch.

Bài viết được dịch từ tác giả Stephen Bigalow, CandlestickForum.com, một số nội dung được viết lại theo phong cách và ngôn ngữ của riêng tác giả.

Giới thiệu về tác giả bài viết – Stephen Bigalow Stephen W. Bigalow

Có hơn 25 năm kinh nghiệm đầu tư, trong đó có 8 năm làm nhà môi giới chứng khoán với các công ty lớn ở Phố Wall: Kidder Peabody & Company, Cowen & Company và Oppenheimer & Company. Tiếp theo là mười lăm năm giao dịch hàng hóa, đồng thời với mười hai năm đầu tư bất động sản.

Ông có bằng kinh doanh và kinh tế từ Đại học Cornell, đã giảng dạy tại Cornell và trải qua nhiều chức danh trong lĩnh vực đầu tư giáo dục tư nhân trong hai mươi năm qua.

Bigalow đã tư vấn cho các nhà giao dịch chuyên nghiệp, quản lý tài chính, quỹ tương hỗ …, và được cộng đồng tài chính đánh giá cao. Ông là một thành viên của “Hiệp hội kỹ thuật viên thị trường” (mta.org – Một hiệp hội phi lợi nhuận của các nhà phân tích kỹ thuật chuyên nghiệp) và là thành viên của AAPTA, Hiệp hội các nhà phân tích kỹ thuật chuyên nghiệp của Mỹ (aapta.us).

TKS bạn

Mình cần hiểu thêm nhiều về nến nhật mặt dù mình áp dụng vào thì thắng nhiều hơn thua

chào bạn, mình muốn tìm hiểu thêm thì có thể ibx cho mình qua số zalo 0907153568