Quản trị vốn như thế nào trong lúc thị trường biến động mạnh?

“Thị trường giống như đại dương rộng lớn – bạn có thể câu cá và lướt trên mặt biển hoặc có thể bị dìm sâu dưới đáy biển. Người thủy thủ không thể kiểm soát đại dương, nhưng anh ta có thể kiểm soát được bản thân mình” – Alexander Elder.

Thị trường dạo gần đây dao biến động với biên độ cực lớn trong một ngày, bạn có thể nhận thấy mức dao động trong ngày biến đổi rất nhanh và mạnh khiến các bạn không kịp trở tay, vậy làm cách nào để chúng ta có thể bảo toàn được tài khoản và kiếm lời trong giai đoạn đầy hỗn loạn này? Dưới đây là cách quản trị vốn lúc thị trường biến động mạnh.

Sử dụng mức đòn bẩy thấp

Trong những giai đoạn như thế này, thật khó cho những ai sử dụng đòn bẩy lớn để giao dịch, chỉ cần một thanh nến chuyển động ngược dự đoán, tài khoản của bạn sẽ bị xóa sổ hoặc lệnh cắt lỗ bị kích hoạt ngay tức khắc.

Để sống được trong giai đoạn này, bạn cần sử dụng đòn bẩy thấp hơn so với bình thường, lời khuyên của mình là các bạn chỉ nên mua cổ phiếu không sử dụng đòn bẩy, các chỉ số chỉ x tối đa 5 lần, vàng x tối đa 10 lần, các cặp tiền x tối đa 10 lần, dầu và hàng hóa x tối đa 5 lần.

Chia nhỏ lệnh

Sẽ thật ngu ngốc nếu chúng ta dồn hết vốn liếng của mình chỉ để giao dịch một lệnh duy nhất, nhất là trong giai đoạn thì trường biến động nhanh và mạnh như thế này.

Lời khuyên của tôi là các bạn cần chia nhỏ các lệnh giao dịch trong thời điểm hiện tại. Các bạn có thể chia tài khoản của mình làm 10 phần và mỗi lần như vậy chúng ta chỉ trích ra một phần để giao dịch một lệnh, đặt stop loss, take profit cụ thể cho từng lệnh.

Ví dụ như tài khoản của bạn có 1.000 USD, bạn cần chia nhỏ ra 10 phần, mỗi lệnh bạn chỉ dùng 100 USD để giao dịch.

Tránh mua đuổi bán đuổi, tránh việc gồng lỗ

Bạn nghĩ thế nào khi S&P 500 biến động hơn 10% ngày 12/3/2020? Còn giá dầu giảm hơn 30% ngày 9/3/2020, hơn 20% vào ngày 18/3/2020 và biến động tăng hơn 20% vào ngày 02 và ngày 03/4/2020?

Đó hẳn là cái kết đắng cho những ai mua đuổi bán đuổi và gồng lỗ. Khi thị trường đang trong giai đoạn hỗn loạn, chúng ta thường vô cùng khó khăn trong việc đoán định đâu là đỉnh/đáy tạm thời.

Thị trường cần phải có thời gian để có thể ổn định trở lại khi các nhà đầu tư ổn định cảm xúc của họ, bởi vậy phố Wall mới sinh ra hệ thống ngắt mạch tự động khi S&P 500 rơi quá 5% trong một ngày.

Các nhà đầu tư ở Việt Nam thường giao dịch với số vốn nhỏ và tỷ lệ chốt lời không lớn, tôi tin chắc rằng nếu các bạn thắng lệnh ngày hôm nay thì ngày mai hoặc hôm sau nữa các bạn sẽ vẫn vào lệnh, vậy thì không có lý do gì để bạn mạo hiểm bắt đỉnh/bắt đáy, nhồi lệnh, gồng lỗ rồi nhận lấy hậu quả không mong muốn.

Tuân thủ hệ thống giao dịch

Khi thị trường rơi mạnh, tâm lý đám đông thường bị dao động theo một cách đáng kể. Những người đang nắm giữ lệnh lỗ thường sẽ gồng lỗ, nhồi thêm lệnh mới, rồi bị gọi margin hàng loạt; những người nắm giữ lệnh theo đúng xu hướng thì take profit nhanh chóng được kích hoạt và sau đó họ thường sẽ trông chờ vào việc bắt đáy, mọi việc sẽ lại diễn ra giống như trường hợp thứ nhất. Trong khi những người nắm giữ tiền thường tìm kiếm cơ hội gia nhập vào thị trường càng sớm càng tốt vì lo sợ thị trường sẽ sớm điều chỉnh theo hướng ngược lại và họ sẽ mất đi cơ hội mua mọi thứ với giá “hời”, kết quả vẫn như trường hợp 1. Như vậy dù bạn bắt đầu với vị thế như thế nào, nếu bạn không tuân thủ nguyên tắc vào lệnh bạn đã đặt ra từ trước, bạn đều có chung một kịch bản: Thua lỗ.

Những nhà giao dịch nghiệp dư thường vào lệnh một cách rất cảm tính mà không tuân theo một hệ thống giao dịch nào cả. Hoặc là trước đây họ áp dụng hệ thống, nhưng với một cú flash crash bất ngờ, cảm xúc của họ bị thay đổi và dễ dàng bỏ qua các tín hiệu của hệ thống để vào lệnh.

Hệ thống giao dịch có thể dễ bị đánh bại trong những lúc thị trường biến động khó lường, nhưng cho dù như thế bạn vẫn không nên bỏ hệ thống sang một bên. Nên nhớ, hành động cảm tính sẽ dẫn đến thua lỗ còn hệ thống giao dịch tốt sẽ giúp bạn kiếm được tiền theo thời gian. Và một điều hiển nhiên khác, những người chỉ hành động theo tín hiệu giao dịch sẽ thua lỗ ít hơn những người vào lệnh bằng cảm tính trong giai đoạn thị trường biến động mạnh.

Áp dụng chặt chẽ quy tắc 2% và 6%

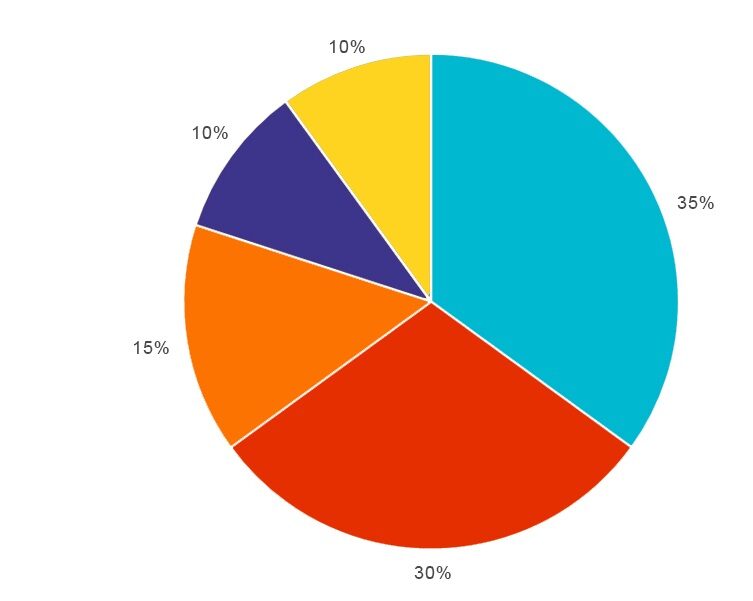

Quy tắc quản trị vốn 2% và 6% cần được tuân thủ nghiêm ngặt, nhất là khi thị trường biến động vô cùng khó lường như hiện nay. Áp dụng quy tắc này không quá khó, cái khó là các bạn không thể tuân thủ kỷ luật mà thôi. Những nguyên tắc cơ bản của quy tắc quản trị tiền được tóm gọn như sau:

Khi bạn thực hiện một lệnh giao dịch, số tiền stop loss của lệnh đó không được vượt quá 2% tài khoản (ví dụ quy mô tài khoản của bạn là 5.000 USD, số tiền dừng lỗ không được vượt quá 5.000 x 2% = 100 USD)

Cấm bạn mở bất cứ lệnh giao dịch mới nào trong phần còn lại của tháng khi tổng thua lỗ của tháng hiện tại và rủi ro của các lệnh giao dịch đang mở ở mức 6% tổng tài khoản. Điều này cho phép bạn giới hạn mức sụt giảm tài khoản lớn nhất mỗi tháng giữ ở mức <=6%.

Quy tắc quản trị vốn 2% và 6% giúp bạn sống sót bất kể thị trường biến động khó lường đến mức nào đi chăng nữa. Nên nhớ rằng trên thị trường tài chính, kẻ sống sót sau cùng sẽ là người chiến thắng.

Chúc bạn quản trị vốn thành công!!!

Xem thêm: Cách nâng cao hiệu quả của hệ thống giao dịch dựa vào xu hướng chính của thị trường

Chinh phục S&P500 với chiến thuật giao dịch sử dụng chỉ báo MACD